ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินปี 2567 ตลาดที่อยู่อาศัยในกรุงเทพมหานครและปริมณฑลหดตัว 7.8% บนแรงกดดันที่มาพร้อมกันทั้งฝั่งอุปสงค์และอุปทาน ส่งผลต่อโมเมนตัมตลาดที่อยู่อาศัยที่คาดชะลอตัวในระยะยาว พร้อมแนะภาครัฐเร่งแก้ปัญหาภาวะที่ตลาดไม่สมดุล (Imbalance) โดยการเข้าแทรกแซงตลาดเพื่อรักษาสมดุล (Rebalancing) ให้เกิดขึ้นในตลาดที่อยู่อาศัยใหม่ เพื่อให้เข้าสู่ภาวะการณ์ที่อาจพลิกกลับเติบโตได้ในอนาคต

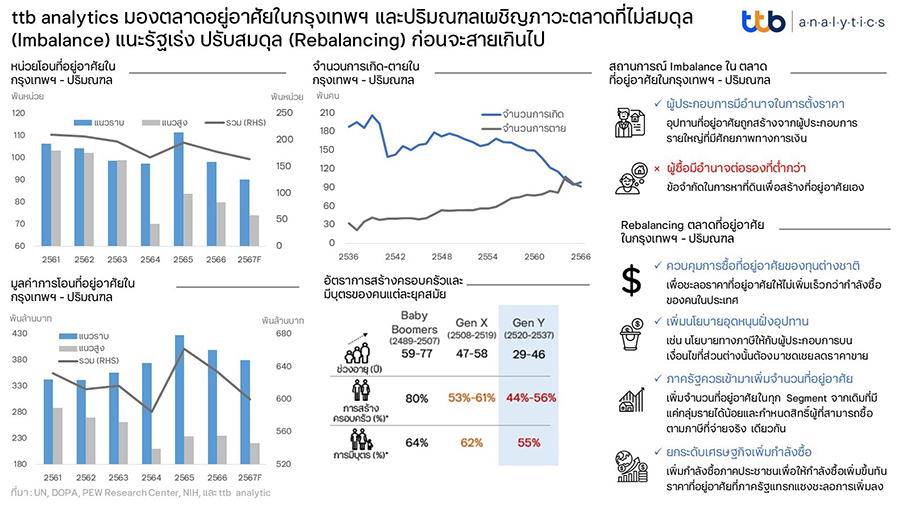

เมื่อช่วงต้นเดือน มี.ค. 2567 ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics รายงานว่าตลาดอสังหาริมทรัพย์ในพื้นที่กรุงเทพฯ และปริมณฑล นับเป็นตลาดที่อยู่อาศัยที่สะท้อนถึงกำลังซื้อโดยรวมของประเทศด้วยมูลค่าการโอนที่สูงถึง 6.62 แสนล้านบาท หรือคิดเป็นสัดส่วน 62% ของมูลค่าการโอนที่อยู่อาศัยทั่วประเทศ ซึ่งสาเหตุสำคัญของตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล มีขนาดที่ใหญ่เกินกว่าครึ่งหนึ่งของประเทศเป็นผลจากการขยายของเมืองและการเคลื่อนย้ายประชากรที่ส่งผลต่อความต้องการที่อยู่อาศัยที่เพิ่มขึ้น อย่างไรก็ตาม บริบทของความต้องการที่อยู่อาศัยที่เคยเพิ่มสูงขึ้นในอัตราเร่งที่เกิดจาก 1) ช่วงเวลาที่ผ่านมาคนรุ่นก่อนมีจำนวนน้อยกว่าคนรุ่นหลัง ส่งผลให้ที่อยู่อาศัยที่สามารถตกทอดเป็นมรดกไม่เพียงพอ เมื่อสมาชิกในครอบครัวรุ่นหลังแยกตัวออกไปสร้างครอบครัวใหม่ และ 2) พื้นที่กรุงเทพฯ และปริมณฑล เป็นศูนย์กลางทางเศรษฐกิจส่งผลให้มีการย้ายถิ่นฐานเข้ามาทำงาน จึงมีความจำเป็นต้องมองหาที่อยู่อาศัยใหม่

ในส่วนของแรงหนุนที่ขับเคลื่อนตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล ให้เติบโตในอัตราเร่งช่วงกว่า 20 ปีที่ผ่านมา ปัจจุบันเริ่มเห็นสัญญาณการอ่อนแรงลง จากโครงสร้างประชากรที่ลดลงที่คนรุ่นก่อนกลับมีจำนวนมากกว่าคนรุ่นหลัง สะท้อนผ่านอัตราเจริญพันธ์ (Fertility Rate) ที่ลดลงจาก 3.0 ในปี 2525 ลดลงเหลือเพียง 1.1 ในปี 2565 ซึ่งต่ำกว่าที่อัตราเจริญพันธุ์ระดับทดแทนที่ 2.1 ซึ่งเป็นอัตราที่ทำให้จำนวนประชากรคงที่ในภาพรวม ส่งผลให้คนรุ่นถัดไปเริ่มมีแนวโน้มที่มีจำนวนน้อยกว่าคนในยุคปัจจุบัน จึงเป็นสาเหตุให้คนรุ่นใหม่ที่มีเหตุผลในการใช้จ่าย ลดความต้องการในการซื้อที่อยู่อาศัยใหม่ที่จะเป็นรายจ่ายผูกพันไปกว่า 30 ปี จากเหตุที่อยู่อาศัยเป็นสินทรัพย์ถาวรที่ตกทอดเป็นมรดกได้มีจำนวนเพียงพอสำหรับคนรุ่นหลัง นอกจากนี้ แรงหนุนของการเคลื่อนย้ายถิ่นฐานเพื่อหางานทำมีแนวโน้มชะลอตัวจากความเจริญเติบโตของเมืองที่กระจายออกไป ดังนั้น บนปัจจัยพื้นฐานของความต้องการที่อยู่อาศัยอันตอบสนองการอยู่อาศัยมีแนวโน้มลดลงและส่งสัญญาณชัดเจนขึ้นในช่วง 1-2 ปีที่ผ่านมา

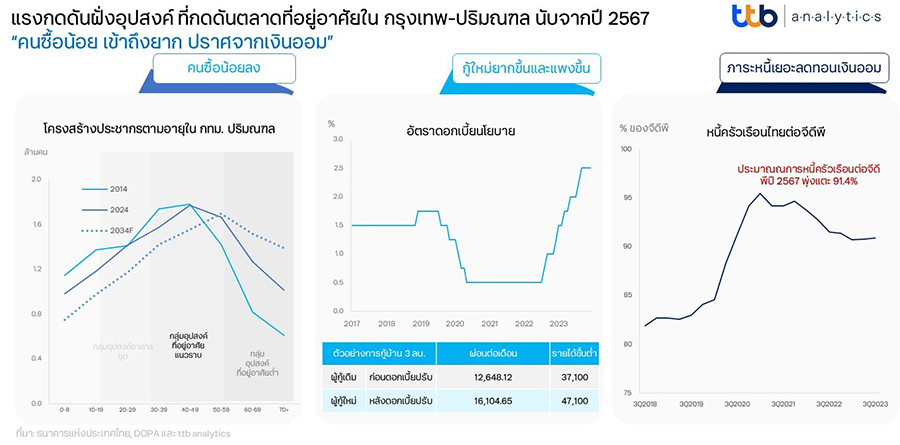

ttb analytics มองปี 2567 อาจเป็นปีที่มูลค่าการโอนที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลมีระดับต่ำสุดในรอบ 7 ปี (ไม่นับช่วงปี 2564 ที่สถานการณ์โควิด-19 มีการแพร่ระบาดใหญ่ในไทย) ที่มูลค่าการโอนคาดอยู่ราว 6.0 แสนล้านบาท ด้วยหน่วยโอนที่อยู่อาศัยที่คาดต่ำสุดนับจากปี 2561 ที่ 1.64 แสนหน่วย ซึ่งสัญญาณการชะลอตัวในปี 2567 เมื่อมองออกไปในระยะกลางอีก 1-3 ปีข้างหน้า ทาง ttb analytics มองตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลมีแรงกดดันฝั่งอุปสงค์ ที่กดดันตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล นับจากปี 2567 ที่ลดทอนแรงหนุนฝั่งกำลังซื้อลง อาจสรุปเป็นคำสั้น ๆ คือ “คนซื้อน้อย เข้าถึงยาก ปราศจากเงินออม” หรือขยายความในเชิงบริบทคือ 1) คนซื้อจะน้อยลง 2) คนเข้าถึงสินเชื่อจะยากขึ้น และ 3) คนไม่มีเงินออมที่มากเพียงพอ ซึ่งในแต่ละประเด็นมีรายละเอียดดังนี้

- จำนวนอุปสงค์ที่ลดลง เมื่อพิจารณาถึงประโยชน์ที่ได้รับจากที่อยู่อาศัยคือการเป็นสถานที่เพื่อพักอาศัย ดังนั้น การเติบโตของประชากรจึงเป็นแรงขับเคลื่อนในตลาดที่อยู่อาศัยตามที่ได้กล่าวไป และบนบริบทของที่อยู่อาศัยซึ่งเป็นสินทรัพย์ถาวรอันส่งต่อเป็นมรดกได้ ส่งผลให้ความจำเป็นในการซื้ออสังหาฯ ในยุคปัจจุบันเริ่มลดลง ตามโครงสร้างประชากรที่เปลี่ยนไป เช่น ในปี 2566 ประชากรช่วงอายุ 20-29 ปี ที่เป็นอุปสงค์สำหรับอาคารชุดมีจำนวน 2 ล้านคน และสำหรับประชากรวัยที่มีครอบครัวช่วงอายุ 30-49 ปี เป็นกลุ่มอุปสงค์ที่อยู่อาศัยแนวราบมีจำนวน 33.5 ล้านคน และในอีก 10 ปีถัดไป (ปี 2576) ประชากรช่วงอายุ 20-29 ปี และ 30-49 ปี คาดจะลดลงเหลือที่ 11.8 ล้านคน และ 28.9 ล้านคน ตามลำดับ นอกจากนี้ในบริบทของสถานการณ์ที่คนวัยสร้างครอบครัวในปัจจุบัน (Gen Y) พบว่า มีอัตราการสร้างครอบครัวเพียง 44%-56% บนอัตราการมีบุตรที่ต่ำเพียง 55% ส่งผลให้ในยุคถัดไปจำนวนประชากรที่คาดจะเข้ามาเติมเป็นกำลังซื้อก็มีแนวโน้มที่น่าจะลดลงอย่างมีนัยสำคัญ

- การเข้าถึงสินเชื่อที่ยากขึ้น เนื่องจากที่อยู่อาศัยเป็นสินทรัพย์ที่มีราคาสูงอันไม่สามารถอาศัยเงินออมระยะสั้นมาใช้ในการซื้อหาเพื่อครอบครองได้ ดังนั้น การพึ่งพาสินเชื่อจากสถาบันการเงินจึงเป็นเรื่องที่มีความจำเป็น และบนราคาที่อยู่อาศัยที่โดยเฉลี่ยแล้วราคาจะอยู่ประมาณ 80 - 120 เท่าของรายได้สุทธิ ส่งผลให้ต้นทุนทางการเงินที่ปรับเพิ่มขึ้นตามดอกเบี้ยนโยบายที่เพิ่มขึ้น 2% จากที่เคยต่ำสุดกระทบต่อการได้รับอนุมัติสินเชื่อจากสถาบันการเงิน ตัวอย่างเช่น ที่อยู่อาศัยราคา 3 ล้านบาท ก่อนดอกเบี้ยมีการปรับขึ้น ผู้กู้จะผ่อนชำระเดือนละ 12,700 บาท ซึ่งผู้กู้ต้องมีรายได้ขั้นต่ำต่อเดือนที่ 37,100 แต่หลังจากดอกเบี้ยปรับเพิ่มขึ้น ที่อยู่อาศัยราคา 3 ล้านบาทเท่าเดิม จะต้องผ่อนเพิ่มขึ้นเป็น 16,100 บาทต่อเดือน และต้องมีรายได้ขั้นต่ำเพิ่มสูงขึ้นเป็น 47,100 บาท หรือในทางกลับกันถ้าผู้กู้ยังมีรายได้เท่าเดิมบนดอกเบี้ยใหม่ผู้กู้อาจได้รับวงเงินอนุมัติเพียง 35 ล้านบาท ซึ่งสะท้อนถึงเงินดาวน์ที่ผู้กู้ต้องหามาเพื่อให้ได้รับการอนุมัติถึง 650,000 หรือ เกือบ 18 เท่าของรายได้ต่อเดือน

- คนไม่มีเงินออมเพียงพอ โดยปกติแล้วรายได้ของภาคประชาชนโดยเฉพาะกลุ่มรายได้ประจำจะไม่ลดลง แต่กำลังซื้อแท้จริงในทางเศรษฐศาสตร์ต้องพิจารณาในมุมของรายได้ที่ใช้จ่ายได้ (Disposable Income) ซึ่งตามหลักทฤษฎีในอดีตคือรายได้หลังหักภาษี แต่ในปัจจุบันรายได้ที่ใช้จ่ายได้ควรพิจารณาถึงภาระต้นทุนทางการเงินด้วย ซึ่งบนสถานการณ์ของไทยในปัจจุบันพบปัญหาหนี้ครัวเรือนรุมเร้าสาหัสจนส่งผลให้หนี้ภาคครัวเรือนในปี 2567 อาจขยับตัวปรับเพิ่มสูงแตะ 4% ต่อจีดีพี หรือกว่า 16.9 ล้านล้านบาท ส่งผลให้รายได้ที่ใช้จ่ายได้ของคนในยุคปัจจุบันลดลงอย่างมีนัยสำคัญ และส่งผลต่อการตัดสินใจในการบริโภคสินค้าคงทนที่ต้องอาศัยเงินออม เนื่องจากการที่มีภาระจากหนี้คงค้างที่สูงย่อมกระทบต่อเงินออมที่ลดลง และด้วยเงินออมที่ลดลงถ้าต้องใช้เวลาในการสั่งสมเพื่อซื้อสินค้าถาวร เช่น ตามกรณีข้างต้นของบ้านราคา 3 ล้านบาท หากต้องการผ่อนเท่าเดิมบนรายได้เดิม บนต้นทุนทางการเงินใหม่ต้องใช้เงินดาวน์สูงถึง 650,000 บาท ที่คิดเป็นเกือบ 18 เท่าของเงินเดือน ส่งผลให้ในภาวะปัจจุบันคนเริ่มมีแนวโน้มใช้จ่ายเพื่อความสุขในปัจจุบันมากกว่าที่จะอดออมเพื่อซื้อทรัพย์สินถาวรในอนาคตที่ต้องใช้เวลาออมเงินระยะยาวบนความหวังที่จะได้ครอบครองที่ริบหรี่

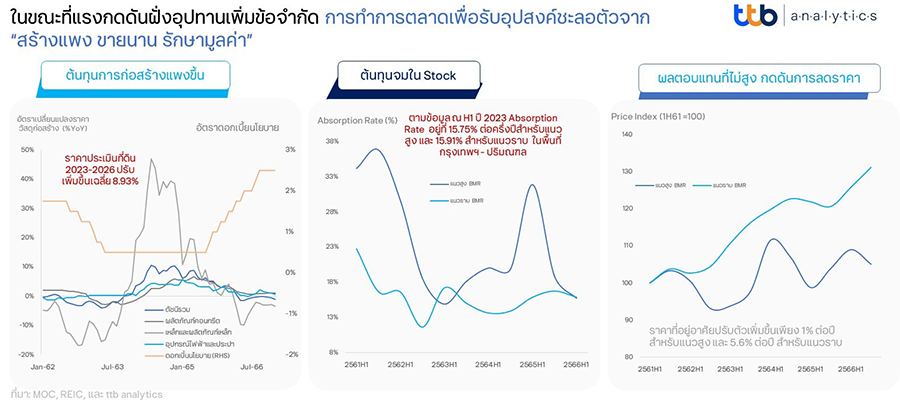

อย่างไรก็ตาม โดยปกติช่วงเวลาที่อุปสงค์ชะลอตัวลง การรักษาการขยายตัวของตลาดอาจต้องพึ่งแรงหนุนฝั่งอุปทานเพื่อให้สอดคล้องกับกำลังซื้อที่ลดลง แต่จากข้อจำกัดหลายประการส่งผลให้ตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลเผชิญแรงกดดันจากอุปสงค์ที่ชะลอตัวลง ในขณะเดียวกันฝั่งอุปทานก็ไม่สามารถทำการตลาดเพื่อช่วยให้สถานการณ์ของตลาดที่อยู่อาศัยดีขึ้นมาได้จากสถานการณ์ “สร้างแพง ขายนาน รักษามูลค่า” จากเหตุผลประกอบดังต่อไปนี้

- ต้นทุนค่าก่อสร้างและต้นทุนการเงินที่เพิ่มขึ้น สาเหตุประการหนึ่งของการที่ราคาที่อยู่อาศัยปรับเพิ่มสูงขึ้นเกิดจากการที่ผู้ประกอบการพยายามรักษาอัตราส่วนกำไรให้ไม่น้อยกว่าเดิม ด้วยสถานการณ์ที่ราคาประเมินที่ดินที่บังคับใช้ใหม่ในปี 2566 ราคาที่ดินเฉลี่ยปรับเพิ่มขึ้น 93% กอปรกับราคาวัสดุก่อสร้างที่แม้ในปี 2566 จะเริ่มมีทิศทางปรับตัวลงบ้าง แต่โดยรวมแล้ววัสดุก่อสร้างเมื่อเทียบกับปี 2563 ในส่วนของวัสดุก่อสร้างรวมแพงขึ้น 14.4% โดยเฉพาะผลิตภัณฑ์เหล็กที่แม้ปรับตัวลงบ้างแต่ยังสูงกว่าเมื่อเทียบกับปี 2563 ถึง 39.8% กอปรกับต้นทุนทางการเงินที่โดยเฉลี่ยปรับเพิ่มขึ้น 2% ก็เป็นแรงกกดันให้กำไรสุทธิปรับตัวลดลง ทำให้ผู้ประกอบการ หากต้องการรักษาสัดส่วนกำไรให้เท่าเดิมจึงจำเป็นต้องขยับราคาขึ้นไป ส่งผลให้แม้อุปสงค์จะชะลอตัวในภาพตัดขวางกับผู้ประกอบการที่ยังต้องรักษาพื้นที่กำไรเพื่อรักษาสถานะทางการเงินของกิจการจึงเหมือนเป็นเส้นขนานที่หาจุดบรรจบได้ยากลำบากในระยะถัดไป

- ต้นทุนคงค้าง แม้สถานการณ์ในฝั่งของผู้ประกอบการจะมีการปรับตัวตามสถานการณ์ที่อุปสงค์ชะลอตัวทั้งลดจำนวนหน่วยที่อยู่อาศัยเปิดตัวใหม่ที่ในปี 2566 ที่ผ่านมามีหน่วยเปิดขายบ้านจัดสรรที่ 47,100 หน่วย และอาคารชุดที่ 46,500 หน่วย หรือลดลงเมื่อเทียบกับปี 2565 ที่ 6% และ 16.8% ตามลำดับ รวมทั้งสถานการณ์การเปิดตัวที่อยู่อาศัยในปี 2567 คาดว่าจะชะลอตัวจากการออกใบอนุญาตก่อสร้างที่ครึ่งหลังของปี 2566 มีการออกใบอนุญาตก่อสร้างแนวราบและแนวสูงในพื้นที่กรุงเทพฯ และปริมณฑล ลดลงเมื่อเทียบกับครึ่งปีหลังของปี 2565 ที่ 31.2% และ 42.9 ตามลำดับ รวมถึงมีการปรับเปลี่ยนรูปแบบที่อยู่แนวสูงที่เคยสำรองให้เป็นพื้นที่สำหรับอยู่อาศัยเกือบ 100% เป็นแนวสูงประเภท Mix-Used เพื่อรองรับแรงซื้อที่ลดลง อย่างไรก็ตาม สถานการณ์ของอัตราดูดซับ (Absorption Rate) ของที่อยู่แนวราบอยู่ที่ 15.9% ต่อไตรมาส และแนวสูงที่ 15.7% ต่อครึ่งปี หรือกล่าวคือ บนกำลังซื้อของคนในปัจจุบันจะต้องใช้เวลาเกือบ 3 ปีครึ่งจึงจะระบายสต๊อกที่อยู่อาศัยคงค้างได้หมด ซึ่งอัตราดูดซับต่ำย่อมเป็นสัญญาณให้ผู้ประกอบการต้องออกโครงการด้วยความระมัดระวัง เนื่องจากต้องแบกภาระทางการเงินที่ยาวขึ้น และเงินต้นบางส่วนต้องคงค้างในสต๊อกที่อยู่อาศัยรอขาย

- ราคาที่ต้องคงไว้เพื่อรักษาภาพลักษณ์การเป็นสินทรัพย์ที่รักษามูลค่าในตัวเอง เนื่องจากอุปสงค์ที่อยู่อาศัยนอกจากตอบสนองความต้องการพื้นฐานแล้ว ในอีกมิติหนึ่งการซื้อที่อยู่อาศัย คือการซื้อเพื่อลงทุน จากสถิติที่ผ่านมาราคาเสนอขายที่อยู่อาศัยจะไม่ลดลง ก็ตามแต่ในช่วง 5 ปีที่ผ่านมาราคาที่อยู่อาศัยบางกลุ่มกลับพบว่าราคาเฉลี่ยในการโอนกรรมสิทธิ์กลับไม่ได้ปรับเพิ่มขึ้นโดยเฉพาะในกลุ่มของที่อยู่อาศัยแนวสูงที่ในรอบ 5 ปีปรับเพิ่มขึ้นเพียงเฉลี่ยปีละ 1% หรือแม้แต่ในกลุ่มแนวราบที่ปรับเพิ่มขึ้น 5.6% ต่อปี ซึ่งในกลุ่มแนวราบมีผลของโครงการใหม่ที่ราคาขายปรับเพิ่มตามราคาที่ดินและราคาบ้านเดี่ยวกลุ่ม Super Luxury Class และ Ultimate ที่มีการขายในสัดส่วนที่เพิ่มขึ้นในปีที่ผ่านมารวมอยู่ด้วย ซึ่งการที่ราคาที่อยู่อาศัยปรับเพิ่มในอัตราที่ไม่สูงเริ่มสะท้อนถึงข้อเท็จจริงที่การถือครองที่อยู่อาศัยอาจไม่ได้สร้างผลตอบแทนที่น่าพอใจ ซึ่งการถือครองที่อยู่อาศัยอาจต้องพิจารณาถึงสภาพคล่องที่ต่ำมากในเวลาเดียวกัน ดังนั้น เมื่อความเชื่อของผู้ซื้อที่อยู่อาศัยในภาพรวม (Stereotype) ที่มองว่าการถือครองอสังหาฯ ไม่ขาดทุนแต่ตามข้อเท็จจริงอาจไม่ได้ผลตอบแทนที่ดีบนสภาพคล่องที่ต่ำ การลดราคาของผู้ประกอบการจึงอาจเป็นการพังทลายความเชื่อมั่นในการรักษามูลค่าของที่อยู่อาศัยลงทันที

ด้วยเหตุนี้ จากแรงกดดันที่มาพร้อม ๆ กัน ไม่ว่าจะมาจากฝั่งอุปสงค์และอุปทาน บนสถานการณ์ที่ตลาดไม่เจอจุดสมดุล (Imbalance) จากภาวะที่อำนาจฝั่งอุปทานอยู่สูงกว่าฝั่งอุปสงค์ ส่งผลให้ราคาขายถูกกำหนดจากผู้ประกอบการ จากข้อจำกัดในการหาที่ดินเพื่อสร้างที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลที่จำกัด ส่งผลให้ผู้ซื้อหากต้องการสร้างบ้านเอง ต้นทุนที่ดินในพื้นที่ศักยภาพแค่ 100 ตร.ว. อาจต้องสำรองเงินสำหรับเฉพาะค่าที่ดินมากกว่า 5 ล้านบาท และต้องมีความพ้องกันที่พอดี (Coincidence of Wants) กับเจ้าของที่ดินทั้งในเรื่องของราคาและพื้นที่ ส่งผลให้การหาที่ดินเพื่อสร้างที่อยู่อาศัยเองสำหรับผู้ซื้อจึงเป็นเรื่องที่ลำบากหรืออาจเป็นไปได้ยาก ดังนั้น กลุ่มที่จะสามารถหาที่ดินในราคาต่ำกว่าตลาดได้จึงเป็นกลุ่มผู้ประกอบการที่สามารถซื้อที่ดินที่ยังไม่ผ่านการพัฒนาเพื่อพัฒนาต่อยอดให้มีศักยภาพสำหรับการอยู่อาศัย และทำราคาขายให้กับผู้ซื้อโดยผู้ซื้อต้องยอมรับราคานั้นเนื่องจากไม่มีศักยภาพเพียงพอในการหาที่ดินเพื่อสร้างที่อยู่อาศัยในงบประมาณที่เหมาะสม กอปรกับในมุมของผู้ประกอบการ ต้นทุนจะพิจารณารวมต้นทุนค่าเสียโอกาส (Opportunity Cost) ที่ปัจจุบันพบโครงการบ้านเดี่ยวกลุ่ม Ultimate ราคาตั้งแต่ 35-100 ล้านบาท ผู้ซื้อส่วนมากกลับเป็นกลุ่มทุนจีน ส่งผลให้เมื่อผู้ประกอบการสามารถขายที่อยู่อาศยให้กับต่างชาติในราคาสูงได้ บนอุปทานที่ดินที่จำกัดผู้ประกอบการจะเลือกทำโครงการในราคาสูงจากกำไรต่อหน่วยที่สูงกว่ามากเนื่องจากมีอุปสงค์ของทุนต่างชาติเข้ามารองรับ

ดังนั้น ทาง ttb analytics จึงมองวิธีลดแรงกดดันในตลาดที่อยู่อาศัย ผ่านการปรับสมดุล (Rebalancing) โดยแทรกแซงฝั่งอุปทาน เช่น 1) ภาครัฐควรเข้ามาแทรกแซงในตลาด เช่น ควบคุมการเข้าซื้อที่อยู่อาศัยของทุนต่างชาติเพื่อไม่ให้ราคาที่อยู่อาศัยปรับเพิ่มขึ้นจนกำลังซื้อของคนในประเทศตามไม่ทัน 2) ภาครัฐอาจต้องเข้าแทรกแซง (Intervene) ในการสร้างที่อยู่อาศัยในพื้นที่กรุงเทพ-ปริมณฑล ใน Segment ต่าง ๆ เพิ่มเติมจากที่แต่เดิมมีเฉพาะที่อยู่อาศัยสำหรับผู้มีรายได้น้อย เพื่อเป็นทางเลือกให้กับผู้ต้องการซื้อที่อยู่อาศัยในราคาที่ต่ำกว่าเอกชนบนที่อยู่อาศัยระดับเดียวกัน รวมถึงควรวางมาตรการสำหรับผู้ที่มีสิทธิในการซื้อเพื่อป้องกันการเก็งกำไร เช่น จำกัดสิทธิ์ 1 หลังต่อหนึ่งคน และกำหนด Segment ที่สามารถซื้อได้ตามภาษีที่เสียจริงเพื่อเป็นการตอบแทนผู้เสียภาษีและให้การซื้อที่อยู่อาศัยสอดคล้องกับรายได้ ซึ่งการที่รัฐเข้ามาแทรกแซงตลาดจะช่วยชะลอให้ราคาปรับเพิ่มขึ้นช้าลง ในขณะที่ภาครัฐควรเร่งกระตุ้นเศรษฐกิจให้กำลังซื้อของประชาชนฟื้นได้ โดยถ้ากำลังซื้อที่เพิ่มขึ้นในอัตราเร่ง จะช่วยสถานการณ์ตลาดค่อย ๆ เข้าสู่จุดสมดุล (Rebalancing) ได้ในระยะถัดไป

www.facebook.com/tcijthai

ป้ายคำ